De volatiliteit wordt berekend via de standaarddeviatie van de koersen in een bepaalde periode, dit wordt de historische volatiliteit genoemd. We gebruiken meestal wat men noemt de impliciete volatiliteit, deze is berekend op basis van de optieprijzen. Daarom wordt ook wel gezegd dat de impliciete volatiliteit de toekomstige volatiliteit is. Belangrijk om te weten is dat de volatiliteit nooit lang stabiel is. Opmerkelijk is dat hoge volatiliteit bijna altijd gepaard gaat met dalende koersen. Er is veel discussie over oorzaak en gevolg: stijgt de volatiliteit waardoor de koersen zakken of andersom. Volatiliteit kan wiskundig niet onder nul (wat de rente wel kan) terwijl ze theoretisch onbeperkt kan stijgen.

De volatiliteit (vol) of ook wel de beweeglijkheid van de koersen van een onderliggende waarde zoals een aandeel of een index is sinds het crisisjaar 2008 weer op recordhoogte.

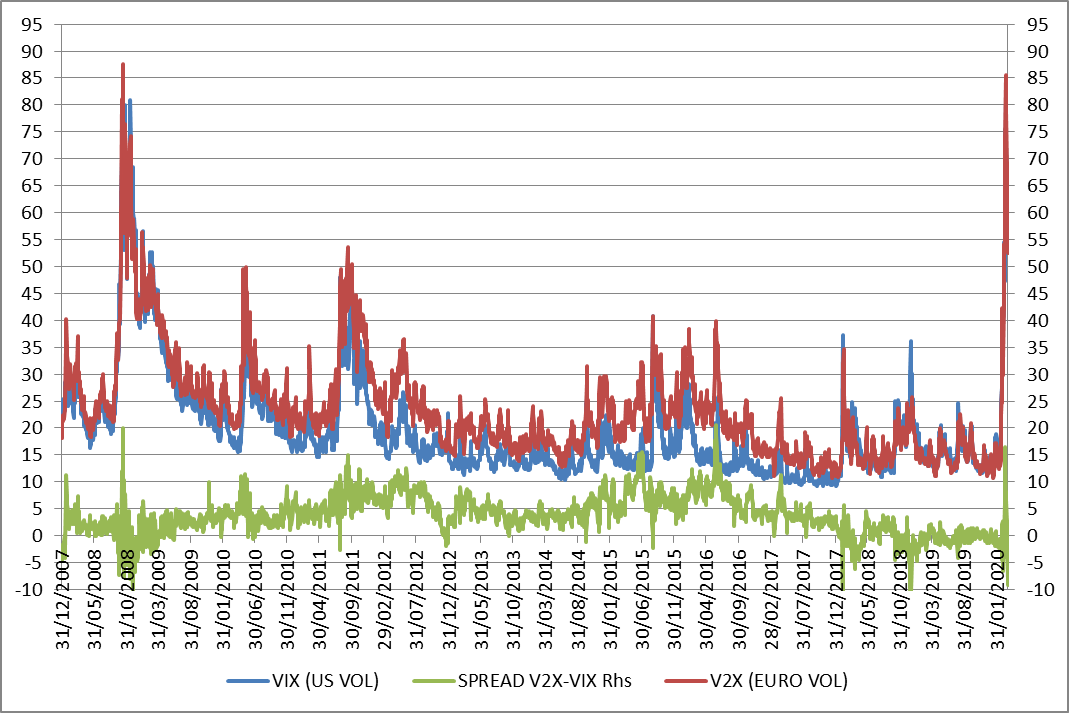

De meeting van de impliciete volatiliteit op korte termijn (voortvloeiend uit de opties die vervallen bij de volgende maandafsluiting op de derde vrijdag van elke maand voor opties en soms ook elke trimester voor futures) is omgebouwd in twee bekende indexen: de VIX (voor Amerika) en de V2X (voor Europa). Belangrijke nuance is dat de index voor Amerika naar 500 onderliggende bedrijven kijkt (S&P500) en voor Europa maar naar 50 (Euro Stoxx 50). Wat opvalt in onderstaande grafiek is dat de volatiliteit op zeer hoog niveau staat en dit door slechts 1 reden, namelijk dat niemand goed weet wat de toekomst zal brengen en eieren voor zijn geld koos.

Onder dit artikel vindt u een overzicht van de VIX versus V2X en het verschil in groen (V2X – VIX)

Als een uitzonderlijke gebeurtenis op wereldvlak plaatsvindt, zoals wat we nu meemaken met de COVID-19, gaan de beurzen bijna altijd allemaal fors kelderen en stijgt de volatiliteit overal. Eén van de kenmerken van de volatiliteit is dat ze "mean reverting" is. Dit wil zeggen dat ze de neiging heeft om terug te keren naar haar gemiddelde (+/-15%). Maar hoeveel tijd dit in beslag zal nemen weet niemand.

De waarde van een bedrijf (denk aan Google of Amazon) kan bijna onbeperkt stijgen dankzij de groei van de omzet en van de bedrijfswinsten. De volatiliteit daarentegen is gewoon een mathematische berekening van de koersbewegingen die normaal niet onbeperkt kunnen zijn. Toch hebben we in deze crisis een ongekend niveau bereikt van bijna 100%. Cijfermatig moet de volatiliteit op een bepaalde periode (dag, week of maand) herleid worden naar een jaarlijkse volatiliteit om vergelijkbaar te zijn. De formule is eenvoudig. U vermenigvuldigt de volatiliteit met de vierkantswortel van het aantal periodes in een jaar. Een voorbeeld: annualisatie van wekelijkse volatiliteit = wekelijkse volatiliteit * √52.

Weet dus dat hoe hoger de volatiliteit is, hoe goedkoper de markt is voor een belegger op langere termijn, mits hij of zij het correcte risicoprofiel heeft!

In deze zeer bijzondere tijden, die zowel jouw professionele activiteiten als de onze bemoeilijken, vinden we het nodig je te informeren over verschillende onderwerpen die je wellicht interesseren. Tevens willen we ook een bevoorrecht contact met je onderhouden.

Deze communicatie zal snel gebeuren, zonder altijd de tijd te hebben om elk detail te controleren. Het belangrijkste is om realtime te informeren, zonder al te veel vertraging van de beschikbare informatie.

We vragen dan ook je begrip als de informatie hier en daar wat nauwkeuriger of gedetailleerder had gekund.